El coeficiente 0,50 indica que si se deseara duplicar la capacidad de un planta,

la inversión deberá incrementarse sólo en 41,41%. Esto resulta de aplicar la fórmula

73, donde I2 es la incógnita:

i2 r 2 n 0.5

de donde I2 = 1.4142.

El problema de capacidad se trata con mayor profundidad en el capítulo 9.

Apuntes de la materia de Preparacion y Evaluacion de Proyectos.

martes, julio 31

lunes, julio 30

Masa crítica técnica I

Al relacionar el costo en equipos por unidad de capacidad (Q) con una función

de capacidad creciente, se obtiene un resultado como el que se ilustra en el Gráfico

7.2. y que tiene la siguiente expresión:

donde b es el factor de volumen.

Al relacionar la capacidad (C) con la inversión total (I), resulta una expresión

similar a la anterior, pero con coeficiente positivo, de la forma siguiente:

donde f es el factor de volumen. Cuando f se aproxima a 1, son despreciables las

economías que pueden obtenerse por el crecimiento de la capacidad. Visualmente

se aprecia su comportamiento contrario en el Gráfico 7.3., lo cual.es obvio al

considerar que cualquier aumento de capacidad va asociado a un incremento en

las inversiones en los equipos que así lo permitan.

El factor dfe volumen f está definido para cada tipo de industria como resultado

de* múltiples observaciones de proyectos en ejecución. Por ejemplo, el coeficiente

de las industrias petroquímicas y aceiteras es de 0.50 en las fábricas de amoníaco;

en las de cemento, de 0.60; en las de motores eléctricos, de 0.70 y en las hilanderías,

de 1

domingo, julio 29

Masa crítica técnica

Deslandes plantea que para medir la capacidad de competir debe estimarse el

costo fabril en distintos niveles de la capacidad de producción. Para ello propone

definir los componentes más relevantes del costo: consumo de materias primas y

materiales, utilización de mano de obra, mantenimiento, gastos fabriles en general

(energía, combustible, etcétera). El costo fabril definido debe compararse con la

capacidad de producción y el monto de la inversión. A esta relación se le denomina

"masa crítica técnica", la cual, al calcularse, deja muchas veces fuera de análisis

el efecto de la dimensión de la empresa sobre los gastos administrativos o la

consideración de no trabajar a plena capacidad.

Al relacionar el costo unitario de operación (P) con la capacidad de la planta

(C), dada en número de unidades de producto por unidad de tiempo resulta una

expresión de la forma siguiente:

sábado, julio 28

Efectos económicos de la ingeniería

El proceso productivo y la tecnología que se seleccionen influirán directamente

sobre la cuantía de las inversiones, costos e ingresos del proyecto.

La cantidad y calidad de las maquinarias, equipos, herramientas, mobiliario

de planta, vehículos y otras inversiones se caracterizarán normalmente por el

proceso productivo elegido. En algunos casos la disponibilidad de los equipos se

obtiene no por su compra, sino por su arrendamiento, con lo cual, en lugar de

afectar al ítem de inversiones, influirá en el de costos.

Las necesidades de inversión en obra física se determinan principalmente en

función de la distribución de los equipos productivos en el espacio físico (layout).

Sin embargo, será preciso además considerar posibles ampliaciones futuras en la

capacidad de producción que hagan aconsejable disponer desde un principio de

la obra física necesaria, aun cuando se mantenga ociosa por algún tiempo. La

distribución en planta debe buscar evitar los fltyos innecesarios de materiales,

productos en proceso o terminados, personal, etcétera.

Los cálculos de requerimientos de obra física para la planta, más los estudios

de vías de acceso, circulación, bodegas, estacionamiento, áreas verdes, ampliacio-

nes proyectadas y otros, serán algunos de los factores determinantes en la definición

del tamaño y características de terreno.

La importancia de la incidencia de la obra física en la estructura del fliyo de

«ya del proyecto se manifiesta al considerar como ejemplo las múltiples alterna-

tivas que una variable que parece muy simple, como el edificio de la fábrica,

presenta Por ejemplo, se puede: a) comprar- un terreno y construir, b) comprar

un edificio que cumpla con las condiciones mínimas deseadas y remodelarlo; c)

comprar un edificio por su ubicación, demolerlo y construir uno nuevo, o d)

arrendar un edificio. Cada uno de los tres primeros casos tiene montos de inversión

distinta, siendo el cuarto caso un problema de costo de operación. En todas las

alternativas se debe considerar si son reales, puesto que podrán estar asociadas,

además de a costos distintos, a beneficios distintos. Así, por ejemplo, la alternativa

c), si bien puede ser la más cara, podría ser la más conveniente, si su localización

es preferencial por la cercanía al mercado consumidor o proveedor.

El proceso productivo, a través de la tecnología usada, tiene incidencia directa

sobre el costo de operación. Como se mencionó anteriormente, la relación entre

costos de operación e inversión será mayor mientras menos intensiva en capital

sea la tecnología.

En muchos casos el estudio técnico debe proporcionar información financiera

relativa a ingresos de operación. Es el caso de los equipos y maquinarías que se

deben reemplazar y que al ser dados de baja permiten su venta. En otros casos,

los ingresos se generan por la renta de subproductos, como, por ejemplo, el desecho

derivado de la elaboración de envases de hojalata, que se vende como chatarra, o

la cascara de limón, que se obtiene como residuo en la fabricación de aceites

esenciales y que puede venderse para la fabricación de pesticidas. Otros ingresos

pueden obtenerse dando servicios que permitan usar la capacidad ociosa, como

por ejemplo, una fábrica de helados que arriende sus bodegas frigoríficas para

congelar mariscos.

viernes, julio 27

Proceso de producción

El proceso de producción se define como la forma en que una serie de insumos

se transforman en productos mediante la participación de una determinada tecnología (combinación de mano de obra, maquinaria, métodos y procedimientos de

operación, etcétera).

Los distintos tipos de procesos productivos pueden clasificarse en función de

su flujo productivo o del tipo de producto, teniendo cada caso efectos distintos

sobre el flujo de fondos del proyecto.

Según el flujo, el proceso puede ser en serie, por pedido o por proyecto. El

proceso de producción es en serie cuando ciertos productos, cuyo diseño básico

es relativamente estable en el tiempo y que están destinados a un gran mercado,

permiten su producción para existencias.

Las economías de escala obtenidas

por el alto grado de especialización que la producción en serie permite, van normal-

mente asociadas a bajos costos unitarios. En un proceso por pedido, la producción

sigue secuencias diferentes, que hacen necesaria su flexibilización, a través de

mano de obra y equipos suficientemente dúctiles para adaptarse a las caracterísicas del pedido.

Este proceso afectará a los fligos económicos por la mayor

especialidad del recurso humano y por las mayores existencias que será preciso

mantener. Un proceso de producción por proyecto corresponde a un producto

complejo de carácter único que, con tareas bien definidas en términos de recursos

y plazos, da origen, normalmente, a un estudio de factibilidad completo. Ejemplos

claros de esto son los proyectos de construcción y de filmación de películas, entre

otros.

Según el tipo de producto, el proceso se clasificará en función de los bienes

o servicios que se va a producir.

Por ejemplo, procesos extractivos, de transforma-

ción química, de monteye, de salud, transporte, etcétera.

Muchas veces un mismo producto se puede obtener utilizando más de un

proceso productivo. Si así fuera, deberá analizarse cada una de estas alternativas,

determinando la intensidad con que se utilizan los factores productivos.

Esto

determinará en gran medida el grado de automatización de proceso y, por ende,

su estructura de costos. Aquellas formas de producción intensivas en capital requerirán de una mayor inversión, pero de menores costos de operación por concepto

de mano de obra, además de otras repercusiones, positivas o negativas, sobre otros

costos y también sobre los ingresos. La alternativa tecnológica que se seleccione

afectará directamente a la rentabilidad del proyecto. Por ello, más que la tecnología

más avanzada, se deberá elegir aquélla que optimice los resultados.

jueves, julio 26

Alcances del estudio de ingeniería

El estudio de ingeniería del proyecto debe llegar a determinar la función de produc-

ción óptima para la utilización eficiente y eficaz de los recursos disponibles para

la producción del bien o servicio deseado. Para ello, deberán analizarse las distintas

alternativas y condiciones en que se pueden combinar los factores productivos,

identificando, a través de la cuantificación y proyección en el tiempo de los montos

de inversiones de capital, los costos y los ingresos de operación asociados a cada

una de las alternativas de producción.

De la selección del proceso productivo óptimo se derivarán las necesidades

de equipos y maquinaria. De la determinación de su disposición en planta (layout)

y del estudio de los requerimientos del personal que los operen, así como de su

movilidad, podrían definirse las necesidades de espacio y obras físicas.

El cálculo de los costos de operación de mano de obra, insumos diversos,

reparaciones, mantenimiento y otros se obtendrá directamente del estudio del

proceso productivo seleccionado.

El estudio técnico, como se señalaba en el capítulo 3, no se realiza en forma

aislada del resto.

El estudio de mercado definirá ciertas variables relativas a carac-

terísticas del producto, demanda proyectada a través del tiempo, estacionalidad

en las ventas, abastecimiento de materias primas y sistema de comercialización

adecuado, entre otras materias, información que deberá tomarse en consideración

al seleccionar el proceso productivo. El estudio legal podrá señalar ciertas restric-

ciones a la localización del proyecto, que podrían de alguna manera condicionar

el tipo de proceso productivo.

Por ejemplo, la calidad de las aguas subterráneas

es prioritaria en la fabricación de bebidas gaseosas. Si ésta no cumple con todas

las exigencias requeridas en las localizaciones optativas permitidas, el proyecto de

berá incorporar los equipos necesarios para su purificación, aun cuando en otras

zonas, donde la localización esté prohibida, pudiera evitarse esta inversión por

tener el agua la calidad requerida.

El estudio financiero, por otra parte, podrá ser

determinante en la selección del proceso, si en él se definiera la imposibilidad de

obtener los recursos económicos suficientes para la adquisición de la tecnología

más adecuada. En este caso, el estudio deberá tender a calcular la rentabilidad

del proyecto, haciendo uso de la tecnología que está al alcance de los recursos

disponibles.

De la misma forma en que otros estudios afectan a las decisiones del estudio

técnico, éste condiciona a los otros estudios, principalmente al financiero y organizacional.

miércoles, julio 25

INGENIERIA DEL PROYECTO

En el capítulo 3 se analizó el estudio técnico de un proyecto en función de sus

relaciones con las variables de carácter económico que intervienen en su evaluación. En este sentido, la ingeniería del proyecto, a través de consideraciones de

tipo tecnológico que son fundamentales para la definición del comportamiento

económico del mismo, debe respaldar, en forma demostrativa y desde un punto

de vista técnico, la información económica que proveerá para el posterior estudio

financiero.

En el presente capítulo se exponen las bases principales de origen técnico

que proveen la información económica al preparador del proyecto.

AI igual que

en el estudio de mercado, muchas decisiones se basan en la experiencia de las

personas más que en el desarrollo de complejos métodos de estudio. La combinación de ambos parece lo más recomendable.

Los procedimientos de ordenamiento, clasificación y presentación de la información se tratan en el capítulo siguiente. Las decisiones sobre tamaño y localización, por su importancia, se tratan en forma especial en los capítulos 9 y 10.

martes, julio 24

RESUMEN - IV

14. Con los siguientes antecedentes, determine la línea de regresión y calcule y explique

el coeficiente de determinación y el error "estándar" de la estimación:

CASO: XV-19

La empresa Alfa, famosa por sus productos de la línea XV, se encuentra abocada al proyecto

de lanzamiento de su nuevo producto XV-19. Cada uno de sus productos le ha permitido

un desarrollo creciente en la consecución de nuevos mercados desde 1968, cuando se inició

con el XV-1.

El prestigio ganado le impide lanzarse en una aventura con el XV-19 que la haga perder

la imagen ganada en estos 14 años, por lo cual le ha otorgado prioridad al estudio de

mercado y a las proyecciones que de él resulten, antes de decidir su lanzamiento.

El XV-19 reemplazaría totalmente al antiguo XV-7, por lo cual se estima que el análisis

de este último permitiría perfectamente pronosticar la demanda del primero.

Los ejecutivos de Alfa encargan a LECTOR SA., la proyección de la demanda, ya que

entre varias empresas consultoras sólo ellos ofrecieron aplicar métodos de alternativa.

La empresa Alfa se responsabilizó de proveer la información histórica de las ventas

del producto para los últimos 11 años, por trimestres y totales anuales.

lunes, julio 23

RESUMEN - III

7. Con los datos del problema anterior, calcule el error "estándar" de la estimación.

8. Calcule, con los datos del Problema 6, el coeficiente de correlación y explique el signi-

ficado del resultado.

9. Explique las características y uso del modelo econométrico.

10. Analice en qué consisten y en qué se diferencian los componentes de tendencia, cíclicos,

estacionales y no sistemáticos.

11. Calcule, por el método de los promedios móviles, la demanda esperada para el primer

trimestre de 1979, si la demanda trimestral de 1978, fue la siguiente:

12. Con los datos del ejemplo anterior, calcule la demanda estimada para el trimestre

primavera de 1979, si la demanda real del trimestre invierno inmediatamente anterior

fue de 310 unidades.

13. Con los datos siguientes, calcule la demanda trimestral, para 1982, que incorpore el

efecto estacional.

sábado, julio 21

RESUMEN - II

Los modelos de series de tiempo se emplean también cuando el comporta-

miento futuro del mercado puede estimarse por lo sucedido en el pasado. Por esto

mismo, cualquier cambio en las variables que caracterizaron al ambiente en el

pasado, como el avance tecnológico, una recesión, la aparición de productos sus-

titutos y otros, hace que estos modelos pierdan validez, a menos que subjetivamente

se ajuste una serie cronológica para incluir los hechos no reflejados en los datos

históricos. Los modelos de series de tiempo analizados en este capítulo son el de

los promedios móviles y el de afinamiento exponencial.

PREGUNTAS Y PROBLEMAS

1. Analice las variables más determinantes, a su juicio, para seleccionar una técnica de proyección.

2. Explique de qué depende el grado de validez del resultado de una proyección.

3. Explique los conceptos de precisión, sensibilidad y objetividad del método de pronóstico.

4. Explique las principales características y diferencias de los métodos subjetivos, causales y de series de tiempo.

5. ¿Qué validez tienen, a su juicio, los resultados que se derivan de los métodos Delphi y consenso de panel?

6. Defina la línea de tendencia del cor\junto de observaciones de distancias, X, y tiempos de entrega, Y, en la distribución de un producto que se señalan en el cuadro siguiente:

1. Analice las variables más determinantes, a su juicio, para seleccionar una técnica de proyección.

2. Explique de qué depende el grado de validez del resultado de una proyección.

3. Explique los conceptos de precisión, sensibilidad y objetividad del método de pronóstico.

4. Explique las principales características y diferencias de los métodos subjetivos, causales y de series de tiempo.

5. ¿Qué validez tienen, a su juicio, los resultados que se derivan de los métodos Delphi y consenso de panel?

6. Defina la línea de tendencia del cor\junto de observaciones de distancias, X, y tiempos de entrega, Y, en la distribución de un producto que se señalan en el cuadro siguiente:

viernes, julio 20

RESUMEN - I

La somera presentación de las técnicas de pronóstico que se analizaron en este

capítulo deja de manifiesto la poca controlabilidad y confianza en los hechos

futuros. Cada técnica tiene características propias que hacen de su elección un

proceso decisorio especial.

La posibilidad, real por cierto, de que en el futuro se den combinaciones

nuevas de las condicionantes de un proyecto, hace muchas veces inadecuado el

uso de técnicas cuantitativas. Sin embargo, el uso complementario de más de una

técnica parece ser lo más recomendable.

Cualquiera sea el método utilizado, la validez de sus resultados dependerá de

la calidad de los antecedentes considerados para el pronóstico. Por esto, la cantidad,

oportunidad y veracidad de los datos disponibles serán determinantes en la selección del método.

Los métodos de proyección se clasificaron, en este capítulo, en subjetivos,

causales y de series de tiempo. Los primeros se basan principalmente en opiniones

de expertos y se utilizan cuando el tiempo es escaso, cuando la información

cuantitativa no está disponible o cuando se espera que cambien las condiciones

del comportamiento pasado de la variable que se desea proyectar.

Los métodos

más conocidos en este grupo son el Delphi, la investigación de mercados, el con-

senso de panel, los pronósticos visionarios y el de analogía histórica.

Los modelos de pronostico causales se basan en un supuesto de permanencia

de las condicionantes que influyeron en el comportamiento pasado de una o más

de las variables que se ha de proyectar. El pronóstico, en consecuencia, se basa

en los antecedentes cuantitativos históricos. Los métodos causales analizados en

este capítulo son el modelo de regresión, el modelo econométrico, el método de

encuestas de intenciones de compra y el modelo de insumo producto, conocido

también como método de los coeficientes técnicos.

jueves, julio 19

MODELOS DE SERIES DE TIEMPO - VII

Un método alternativo para el pronóstico de corto plazo es el de afinamiento

exponencial, que para pronosticar el valor de, por ejemplo, las ventas futuras, toma

un promedio ponderado de las ventas reales durante el último período y del

pronóstico realizado para ese período. La expresión que representa la forma de

cálculo es la siguiente:

donde Y't + , representa el pronóstico para el próximo período, a la constante de

afinamiento, Y, la demanda real del período vigente e Y't el pronóstico de la

demanda realizado para el período vigente.

El valor de a se determina por tanteo, donde mientras menor sea a, más

estable es el sistema de predicción. El valor de a se calcula de manera tal que se

minimice la medida de error del pronóstico.

Cuando se consideran los períodos anteriores en el análisis, se les da una

ponderación menor al expresar a, que es menor o igual a uno, con una potencia

que reduce su grado de influencia a medida que se aleja en el tiempo.

miércoles, julio 18

martes, julio 17

MODELOS DE SERIES DE TIEMPO - V

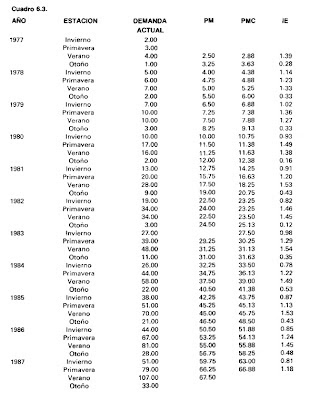

El Cuadro 6.3 muestra los resultados del análisis estacional histórico.

La demanda trimestral ajustada se obtiene de:

Con esta información so puede proyectar la demanda estacional para el año

1988. Como se recordará, ésta se había proyectado en 263 540 unidades. Dado que

la estacionalidad es trimestral, esta cifra deberá dividirse entre cuatro y el resultado

multiplicarse por el índice estacional calculado. De esta forma, se tiene

lunes, julio 16

MODELOS DE SERIES DE TIEMPO - IV

Considérese la siguiente demanda estacional para los datos del Cuadro 6.1.

PM, se encuentra entre primavera y verano de 1977 y PM2 entre verano y otoño del mismo año. Igual procedimiento se sigue hasta 1987, donde el último promedio móvil que se puede calcular es el que considera las últimas cuatro observaciones. Esto es, entre primavera y verano de ese año. Una vez calculados los promedio móviles, que se resumen en el Cuadro 6.3, es posible calcular los promedios móviles centrados, usando la expresión 6.12. De esta forma, los primeros promedios móviles serían:

El Cuadro 6.3 muestra también estos resultados para todo el período de análisis. El índice estacional se obtiene aplicando la fórmula 6.13, la que en este caso daría:

PM, se encuentra entre primavera y verano de 1977 y PM2 entre verano y otoño del mismo año. Igual procedimiento se sigue hasta 1987, donde el último promedio móvil que se puede calcular es el que considera las últimas cuatro observaciones. Esto es, entre primavera y verano de ese año. Una vez calculados los promedio móviles, que se resumen en el Cuadro 6.3, es posible calcular los promedios móviles centrados, usando la expresión 6.12. De esta forma, los primeros promedios móviles serían:

El Cuadro 6.3 muestra también estos resultados para todo el período de análisis. El índice estacional se obtiene aplicando la fórmula 6.13, la que en este caso daría:

domingo, julio 15

MODELOS DE SERIES DE TIEMPO - III

Así, si Ja demanda trimestral de un producto es en cada uno de los últimos

cuatro trimestres de 180. 250, 210 y 150, el valor de Pm, sería de

donde la suma de los IE de los cuatro trimestres debe ser igual a 4. Una vez calculados los IE de los 4 trimestres, se procede a ajustar la demanda trimestral promedio proyectada.

Do acuerdo con este método, la demanda esperada para el trimestre siguiente

es de 197,50. Cuando se conoce el valor real de la demanda del quinto período, se

proyectará el sexto período incorporando este valor en reemplazo del más antiguo,

que, en este caso, corresponde a 180 unidades. De esta forma Pm, abarcará el

período comprendido entre los trimestres 1 y 4, Pm2 entre 2 y 5, y así sucesivamente.

Generalizando:

t + n — 1

El efecto estacional y algunas influencias no sistemáticas se determinan me-

diante el índice estacional específico. AI definir los valores Pm, y Pm->, por ejemplo,

se está midiendo un intervalo en el cual Pm, queda entre T2 y T3, y Pm2 entre T3

y T4. Por esto, ninguno de los dos es representativo de estos trimestres. Se hace

entonces necesario determinar un promedio móvil centrado (PMC), calculando la

media entre dos promedios móviles, de la siguiente forma:

Con el objeto de aislar el efecto estacional correspondiente a un trimestre,

Ta por ejemplo, se divide la demanda real de ese período por el PMC correspondien-

te. Así, el índice estacional específico (IE3) podría expresarse:

donde la suma de los IE de los cuatro trimestres debe ser igual a 4. Una vez calculados los IE de los 4 trimestres, se procede a ajustar la demanda trimestral promedio proyectada.

sábado, julio 14

MODELOS DE SERIES DE TIEMPO - II

acortando, el componente no sistemático pasa a ser primordial, siendo la línea de

tendencia la menos importante.

Dervitsiotis" plantea dos modelos que podrían explicar la forma de interacción

de los componentes de las series de tiempo:

a) el aditivo, que permite calcular el comportamiento de una variable (demanda, por ejemplo) como la suma de los cuatro componentes y

b) el multiplicativo, que dice que la variable se puede expresar como el producto de los componentes de la serie de tiempo.

Existen diversos métodos que permiten estimar el comportamiento de una variable y que aislan, en general, el efecto tendencia. Estos son el método de los promedios móviles, el de afinamiento exponencial y el de ajuste lineal por el criterio de los mínimos cuadrados a que ya se hizo referencia. Una serie cronológica con fuerte efecto estacional hace recomendable el uso de un promedio móvil simple de un número determinado de periodos, que normal- mente es de los cuatro últimos trimestres. El promedio móvil (Pm) se obtiene de:

donde Ti es el valor que adopta la variable en cada período i y n es el número de períodos observados.

a) el aditivo, que permite calcular el comportamiento de una variable (demanda, por ejemplo) como la suma de los cuatro componentes y

b) el multiplicativo, que dice que la variable se puede expresar como el producto de los componentes de la serie de tiempo.

Existen diversos métodos que permiten estimar el comportamiento de una variable y que aislan, en general, el efecto tendencia. Estos son el método de los promedios móviles, el de afinamiento exponencial y el de ajuste lineal por el criterio de los mínimos cuadrados a que ya se hizo referencia. Una serie cronológica con fuerte efecto estacional hace recomendable el uso de un promedio móvil simple de un número determinado de periodos, que normal- mente es de los cuatro últimos trimestres. El promedio móvil (Pm) se obtiene de:

donde Ti es el valor que adopta la variable en cada período i y n es el número de períodos observados.

viernes, julio 13

MODELOS DE SERIES DE TIEMPO - I

Los modelos de series de tiempo se refieren a la medición de valores de una

variable en el tiempo a intervalos espaciados uniformemente. El objetivo de la

identificación de la información histórica es determinar un patrón básico en su

comportamiento, que posibilite la proyección futura de la variable deseada.

En un análisis de series de tiempo pueden distinguirse cuatro componentes

básicos que se refieren a una tendencia, a un factor cíclico, a fluctuaciones estacio-

nales y a variaciones no sistemáticas.

El componente de tendencias se refiere al crecimiento o declinación en el

largo plazo del valor promedio de la variable estudiada, por ejemplo, la demanda.

Su importancia se deriva de considerar fluctuaciones en el nivel de la variable en

el tiempo, con lo cual el estudio del nivel promedio de la variable a lo largo del

tiempo es mejor que el estudio de esa variable en un momento específico de tiempo.

Aun cuando puede definirse una tendencia de largo plazo para la variable,

pueden darse divergencias significativas entre la línea de tendencia proyectada y

el valor real que exhiba la variable Esta divergencia se conoce como el componente

cíclico y se admite entre sus causas el comportamiento del efecto combinado de

fuerzas económicas, sociales, políticas, tecnológicas, culturales y otras existentes

en el mercado.

La mayoría de estos ciclos no tienen patrones constantes que

permitan prever su ocurrencia, magnitud y duración.

Contrariamente a los componentes cíclicos, existen otros componentes, llama-

dos estacionales, que exhiben fluctuaciones que se repiten periódicamente y que

normalmente dependen de factores como el clima (ropa de verano) y la tradición

(tarjetas de Navidad), entre otros.

Aun conociendo los tres componentes señalados, una variable puede tener

todavía un comportamiento real distinto del previsible por su línea de tendencia

y por los factores cíclicos y estacionales.

A esta desviación se le asigna el carácter

de no sistemática y corresponde al llamado componente aleatorio.

En el Gráfico 6.2. se muestran los cuatro componentes de una serie cronológica.

A largo plazo, los componentes estacionales y aleatorios son menos relevantes

que el componente cíclico. Sin embargo, a medida que los pronósticos se van

jueves, julio 12

MODELOS CAUSALES - V

El modelo econométrico analizado no admite extemalidades de ningún tipo,

ni por eventuales cambios derivados de la expansión de la producción ni por

rendimientos operativos fluctuantes que afecten a los niveles productivos. Por esto

se señala que es esencialmente un modelo de corto plazo.

Un método bastante utilizado, aunque delicado, es el de encuestas de intencio-

nes de compras. Su aplicación comienza con la selección de la unidad de análisis

adecuada para cuantificar la intención de compra, siguiendo con la toma correcta

de la encuesta por muestreo y finalizando con el análisis de los antecedentes

recopilados.

El peligro del método está en que depende mucho de las variables de

contexto, y si estas son dinámicas las condiciones imperantes pueden llevar a

modificar la intención de compra de la unidad de análisis o quizás sus respuestas

a las encuestas, aun cuando ello no afecte a la decisión, induciendo a conclusiones

erróneas.

Otro modelo causal es el denominado insumo-producto o método de los coe

ficientes técnicos, que permite identificar las relaciones interindustriales que se

producen entre sectores de la economía, a través de una matriz que implica suponer

el uso de coeficientes técnicos fijos por parte de las distintas industrias."

Para estimar la demanda de un sector específico, el modelo descompone la

demanda entre bienes finales e intermedios y establece sus relaciones a través de

los denominados coeficientes técnicos. Este método es adecuado cuando la de-

manda de un sector está en estrecha relación con el nivel de actividad del sector

y los demás elementos que pueden estar determinándolo son de poca significación.

Lo que busca básicamente este modelo es determinar el grado de repercusión que

la actividad de un sector tiene sobre los restantes. Una metodología muy usada

para determinar los coeficientes técnicos de las funciones de producción de pro

porciones constantes es la del análisis de regresión.

miércoles, julio 11

MODELOS CAUSALES - IV

Si se desea que la predicción sea de un 95% confiable, el intervalo de confianza

sería la demanda estimada ± 2 (18.60). De esta forma, el error "estándar" muestra

el intervalo de confianza de la estimación, y muestra la gama dentro de la cual se

puede predecir la variable dependiente con diferentes grados de confianza estadís-

tica. Suponiendo que los términos del error están normalmente distribuidos en

torno a la línea de regresión, existe un 68% de probabilidad de que las observaciones

futuras estén dentro de y ± Se, mientras que aumenta a un 95% si está y ± 2 S„ y

a 99% si se ubica entre y ± 3 Se. Esto deja de manifiesto que la mayor precisi >n

se asocia con los errores "estándares" más pequeños de la estimación.

En consecuencia, al estimar la demanda para 1988, se dirá que existe un 9-5%

de probabilidad que ésta se ubique en el rango de 98,39 a 172,79.

El modelo de regresión múltiple, como se señaló, se aplica cuando hay dos o

más variables independientes que se deben usar para calcular el valor de la variable

dependiente. En este caso, la expresión 6.1 asume la forma:

Y = a + b1 X1 + b2 X2 + ... + bn Yn. ( 6.8)

La solución de la ecuación exige procedimientos bastante complejos para

determinar el valor de las constantes. Sin embargo, hoy día existen programas

computacionales disponibles que facilitan su cálculo.

Otro de los modelos causales es el econométrico, el cual, según Dervitsiotis,

es un "sistema de ecuaciones estadísticas que interrelacionan a las actividades de

diferentes sectores de la economía y ayudan a evaluar la repercusión sobre la

demanda de un producto o servicio.

En este respecto, es una prolongación del

análisis de regresión".6

Lira7, por su parte, define un modelo para estimar fa. demanda de un producto,

el que parte de la base de que el precio se determina por la interacción de la oferta

y la demanda. Su modelo define una cantidad demandada (Qd) en función del

precio del producto (P), el nivel de actividad (NA), el precio de los productos

sustitutos (PS) y otras variables; lina cantidad ofrecida (Qo) en función de P, la

capacidad de producción (CA), el costo de los factores (c) y otras variables; el

cambio en el inventario de productos terminados (AS), en función del cambio en

la cantidad ofrecida (Aq), P y el precio esperado del producto (PE); el nivel de

importaciones (M), en función del precio de importación (PM), P y otras variables,

y el nivel de exportaciones (X), en función del precio de exportación (PX), P y

otras variables, oara definir:martes, julio 10

MODELOS CAUSALES - IV

Mas

concretamente, representa la proporción de la variación total en y que se explica

por la ecuación de regresión, pudiendo asumir un valor entre 0 y 1. Se calcula por

Siguiendo con el ejemplo, se tiene que, al aplicar la fórmula 6.6, el coeficiente de determinación es

Esto significa que el 96% de la variación total de la demanda se explica por el año, estando el 4% restante sin explicar. Este es un caso típico de productos cuya demanda depende fuertemente de la población, ya que la tasa de crecimiento se expresa como una función anual. Con los antecedentes disponibles es posible calcular el error "estándar" de ui.a estimación, para determinar la desviación "estándar" de la variable indepen- diente y para un valor específico de la variable independiente x. El error "estándar" del estimado, designado sc, se define como la desviación "estándar" de la regresión y se calcula por:

Siguiendo con el ejemplo, se tiene que, al aplicar la fórmula 6.6, el coeficiente de determinación es

Esto significa que el 96% de la variación total de la demanda se explica por el año, estando el 4% restante sin explicar. Este es un caso típico de productos cuya demanda depende fuertemente de la población, ya que la tasa de crecimiento se expresa como una función anual. Con los antecedentes disponibles es posible calcular el error "estándar" de ui.a estimación, para determinar la desviación "estándar" de la variable indepen- diente y para un valor específico de la variable independiente x. El error "estándar" del estimado, designado sc, se define como la desviación "estándar" de la regresión y se calcula por:

lunes, julio 9

MODELOS CAUSALES - III

Por ejemplo, supóngase que los antecedentes históricos de producción y ventas

de un determinado producto son los que se muestran en el Cuadro 6.1.

Al ser el modelo de regresión un método estadístico, es posible determinar

la precisión y confiabilidad de los resultados de la regresión.

El coeficiente de correlación r mide el grado de correlación que existe entre

x e y. Más utilizado es, sin embargo, el coeficiente de determinación, r-, que indica

qué tan correcto es el estimado de la ecuación de regresión. Mientras más alto

sea T¿, más confianza se podrá tener en el estimado de la línea de regresión.

domingo, julio 8

MODELOS CAUSALES - II

De la observación de las variables se deriva un diagrama de dispersión que

indica la relación entre ambas. Gráficamente, se representa la variable independien-

te, x, en relación al eje horizontal y el valor de la variable dependiente, y, en relación

al eje vertical.

Cuando las relaciones entre ambas no son lineales, es usual determinar

un método de transformación de valores para lograr una relación lineal.

El paso siguiente es determinar la ecuación lineal que mejor se sguste a la

relación entre las variables observadas. Para ello se utiliza el método de los mínimos

cuadrados. Gráficamente, el diagrama de dispersión y la línea de regresión pueden

representarse como lo muestra el Gráfico 6.1.

Los puntos de la gráfica representan las distintas relaciones observadas entre

las variables x e y.

Matemáticamente, la forma de la ecuación de regresión lineal es:

y'x = a + bx, (6.1)

donde y'x es el valor estimado de la variable dependiente para un valor específico

de la variable independiente x, a es el punto de intersección de la línea de regresión

con el eje y6, b es la pendiente de la línea de regresión y x es el valor específico

de la variable independiente.

El criterio de los mínimos cuadrados permite que la línea de regresión de

mejor ajuste reduzca al mínimo la suma de las desviaciones cuadráticas entre los

valores reales y estimados de la variable dependiente para la información muestral

sábado, julio 7

MODELOS CAUSALES - I

Los modelos causales, a diferencia de los métodos subjetivos, intentan proyectar

el mercado sobre la base de antecedentes cuantitativos históricos. Para ello, supo-

nen que los factores condicionantes del comportamiento histórico de alguna o

todas las variables del mercado permanecerán estables.

Los modelos causales de uso más frecuente son el modelo de regresión, el

modelo econométrico, el método de encuestas de intenciones de compra y el

modelo de insumo producto, llamado también método de los coeficientes técnicos.

A continuación se analiza cada uno de ellos por separado.

Es frecuente encontrar en los estudios empíricos y en la teoría microeconó-

mica la afirmación de que la demanda de un bien o servicio depende de muchas

causas o factores que explicarían su comportamiento a través del tiempo en un

momento específico de él.

Las causales explicativas se definen como variables independientes y la can-

tidad demandada, u otro elemento del mercado que se desea proyectar, se define

como variable dependiente. La variable dependiente, en consecuencia, se explica

por la variable independiente.

El análisis de regresión4 permite elaborar un modelo

de pronóstico basado en estas variables, el cual puede tener desde una hasta n

variables independientes.

Existen dos modelos básicos de regresión: el modelo de regresión simple o

de dos variables, y el modelo de regresión múltiple. El primero indica que la variable

dependiente se predice sobre la base de una variable independiente, mientras que

el segundo indica que la medición se basa en dos o más variables independientes.

En ambos casos,'aunque los valores de la variable independiente pueden ser asignados, los de la variable dependiente deben

obtenerse por medio del proceso de muestreo.

viernes, julio 6

Métodos subjetivos III

La proyección del mercado se hará tomando el resultado de la estimación directa del personal y corrigiéndola por antecedentes recopilados de una variable de fuentes atinentes al comportamiento de la economía, la competencia, etcétera.

Aurt cuando este método presenta venteas obvias respecto a costo y rapidez,

sin requerir destrezas especiales, presenta algunas insuficiencias derivadas de la

influencia dominante de las experiencias más recientes y de la falta de unidades

de medida que den exactitud a la estimación.

Basándose en la suposición de que el mercado del proyecto que se estudia

puede tener un comportamiento similar al de otros mercados en el pasado, el

método de la analogía histórica aparece como el último de los métodos subjetivos

analizados.

El mercado que se toma como referencia puede ser para el mismo

producto pero de otra marca, o en otra región geográfica o para un producto diferente

pero con un mercado consumidor similar. La desventaja que manifiesta es la de

suponer que las variables determinantes en el comportamiento pasado del mercado

tomado como referencia se mantendrán en el futuro y, además, que tendrán el

mismo efecto sobre el mercado del proyecto en estudio.

jueves, julio 5

Métodos subjetivos II

Un método más sistemático y objetivo, que se vale del método científico, es

la investigación de mercado. Principalmente se utiliza en la recolección de informa-

ción relevante para ayudar a la toma de decisiones o para probar o refutar hipótesis

sobre un mercado específico, a través de encuestas, experimentos, mercados

prueba u otra forma

Este método constituye quizás un paso necesario para la aplicación y uso de

cualquiera de los restantes métodos, por la información sistematizada y objetiva

que provee.

La principal característica del método es su flexibilidad para seleccionar e

incluso diseñar la metodología que más se adecúe al problema en estudio, requi-

riendo una investigación ya sea exploratoria, descriptiva o explicativa.2

Una técnica similar al método Delphi es la conocida como consenso de panel,

que se diferencia de aquélla en que no existen secretos sobre la identidad del

emisor de las opiniones y en que no hay retroalimentación dirigida desde el exterior.

Este método wse basa en la suposición de que varios expertos serán capaces de

producir un pronóstico mejor que una sola persona.

No existen secretos y se

estimula la comunicación. Algunas veces ocurre que los factores sociales influyen

en los pronósticos y por ello éstos no reflejan un consenso verdadero".' El peligro del método reside en la posibilidad de que emerja un grupo dominante que anide

la interacción adecuada y se logre un consenso por la capacidad de la argumenta-

ción y no por la validez de la misma.

El método de los pronósticos visionarios se utiliza, como alternativa de los

ya señalados, cuando se dispone de personal interno de la empresa a la que se le

evalúa el proyecto y dicho personal tiene una experiencia y conocimiento del

mercado que le permiten opinar respecto a estimaciones en la demanda prevista.

El caso más usual es el de los vendedores, quienes, con el conocimiento de sus

clientes adquirido en años de experiencia, pueden emitir opiniones respecto a

reacciones y comportamientos posibles de esperar en el futuro.

miércoles, julio 4

Métodos subjetivos I

La importancia de los métodos subjetivos en la predicción del mercado se mani-

fiesta cuando los métodos cuantitativos basados en información histórica no pue-

den explicar por sí solos el comportamiento futuro esperado de alguna de sus

variables, o cuando no existen suficientes datos históricos.

La opinión de los expertos es una de las formas subjetivas de estudiar el

mercado más comúnmente usadas. Dentro de ésta, el método Delphi es quizás el

más conocido. Este método consiste en reunir a un grupo de expertos en calidad

de panel, a quienes se les somete a una serie de cuestionarios, con un proceso de

retroalimentación controlada después de cada serie de respuestas.

De aquí se

obtiene como producto una serie de información que tratada estadísticamente

entrega una convergencia en la opinión grupal, de la que nace una predicción. El

método Delphi se fundamenta en que el grupo es capaz de lograr un razonamiento

mejor que el de una persona sola, aunque sea experta en el tema.

Con el objeto de no inhibir a los participantes en el panel, el cuestionario se

contesta anónimamente. La retroalimentación controlada sobre el panel se hace

efectiva cada vez que se completa una ronda de cuestionario. Este proceso interactivo se repite hasta lograr la convergencia de opiniones de todos los expertos.

El

procedimiento del método evita las distorsiones que producen la presencia de

individuos dominantes, la existencia de comunicaciones irrelevantes y la presión

de parte del grupo para llegar a un consenso forzado, entre otros factores.

Aunque durante el transcurso del experimento se producen fugas inevitables

entre los expertos, es importante intentar minimizarlas, para evitar los efectos de

la discontinuidad en el proceso. De igual forma, debe intentarse que el lapso entre

dos cuestionarios, así como el número de ellos, sea lo más reducido posible, para

evitar un intercambio de opiniones que origine influencias distorsionantes en la

opinión que hagan perder la independencia de ellas.

martes, julio 3

Métodos de proyección

Se mencionó en el apartado anterior que el preparador de proyectos dispone de

varias alternativas metodológicas para proyectar el mercado y que la selección y

uso de una o más de éstas dependía de una serie de variables. Una forma de

clasificar las técnicas de proyección consiste en hacerlo en función de su carácter,

esto es, aplicando métodos de carácter subjetivo, modelos causales y modelos de

series de tiempo.

Los métodos de carácter subjetivo se basan principalmente en opiniones de

expertos.

Su uso es frecuente cuando el tiempo para elaborar el pronóstico es

escaso, cuando no se dispone de todos los antecedentes mínimos necesarios o

cuando los datos disponibles no son confiables para predecir algún comportamiento

futuro. Aun cuando la gama de métodos predictivos subjetivos es bastante amplia,

es prácticamente imposible emitir algún juicio sobre la eficacia de sus estimaciones

finales.

Los modelos de pronóstico causales parten del supuesto de que el grado de

influencia de las variables que afectan al comportamiento del mercado permanece

estable, para luego construir un modelo que relacione ese comportamiento con

las variables que se estima son las causantes de los cambios que se observan en

el mercado. Dervitsiotis' señala tres etapas para el diseño de un modelo de proyección causal:

a) la identificación de una o más variables respecto a las que se pueda

presumir que influyen sobre la demanda, como, por ejemplo, el producto nacional

bruto, la renta disponible, la tasa de natalidad o los permisos de construcción;

b)

la selección de la forma de la relación que vincule a las variables causales con el

comportamiento del mercado, normalmente en la forma de una ecuación matemá-

tica de primer grado, y

c) la validación del modelo de pronósticos, de manera que

satisfaga tanto el sentido común como las pruebas estadísticas, a través de la

representación adecuada del proceso que describa.

Los modelos de series de tiempo se utilizan cuando el comportamiento que

asuma el mercado a futuro puede determinarse en gran medida por lo sucedido

en el pasado, y siempre que esté disponible la información histórica en forma

confiable y completa.

Cualquier cambio en las variables que caracterizaron a un

determinado contexto en el pasado, como una recesión económica, una nueva

tecnología o un nuevo producto sustituto de las materias primas, entre otros, hace

que pierdan validez los modelos de este tipo. Sin embargo, es posible ^justar

subjetivamente una serie cronológica para incluir aquellos hechos no reflejados

en datos históricos.

lunes, julio 2

El ámbito de la proyección

La multiplicidad de alternativas metodológicas existentes para estimar el comportamiento futuro de alguna de las variables del proyecto obliga al analista a tomar

en consideración un coyunto de elementos de cada método, para poder seleccionar

y aplicar correctamente aquél que sea más adecuado para cada situación particular.

Para que el producto resultante de la proyección permita su uso óptimo, la

información deberá expresarse en la forma que sea más valiosa para el preparador

del proyecto.

Por ejemplo, en algunos casos la información deberá expresarse

desglosada por zona geográfica o en función de algún atributo de los clientes,

como sexo o edad.

La validez de los resultados de la proyección está intimamente relacionada

con la calidad de los datos de entrada que sirvieron de base para el pronóstico.

Las fuentes de información de uso más frecuente son las series históricas oficiales

de organismos públicos y privados, las opiniones de expertos y el resultado de

encuestas especiales, entre otras.

La elección del método correcto dependerá principalmente de la cantidad y

calidad de los antecedentes disponibles, así como de los resultados esperados.

La

efectividad del método elegido se evaluará en función de su precisión, sensibilidad

y objetividad.

Precisión, porque cualquier error en su pronóstico tendrá asociado un costo.

Aunque obviamente no podrá exigirse una certeza total a alguno de los métodos,

sí podrá exigirsele que garantice una reducción al minimo del costo del error en

su proyección.

Sensibilidad, porque al situarse en un medio cambiante, debe ser lo suficientemente estable para enfrentar una situación de cambios lentos como dinámica

para enfrentar cambios agudos.

Objetividad, porque la información que se tome como base de la proyección

debe garantizar su validez y oportunidad en una situación histórica.

Los resultados que se obtienen de los métodos de proyección del mercado

son sólo indicadores de referencia para una estimación definitiva, la cual, aunque

difícilmente será exacta, deberá complementarse con el juicio y las apreciaciones

cualitativas del analista, quien probablemente trabajará con más de un método en

la búsqueda de la estimación más certera.

domingo, julio 1

TECNICAS DE PROYECCION DEL MERCADO

En el capítulo anterior se analizaron los principales componentes del estudio del

mercado de un proyecto. La estimación del comportamiento futuro de algunas de

estas variables puede realizarse utilizando diversas técnicas de pronóstico, cuyo

estudio constituye el objetivo de este capítulo.

Cada una de las técnicas de proyección tiene una aplicación de carácter

especial que hace de su selección un problema decisional influido por diversos

factores, como, por ejemplo, la validez y disponibilidad de los datos históricos, la

precisión deseada del pronóstico, el costo del procedimiento, los beneficios del

resultado, los períodos futuros que se desee pronosticar y el tiempo disponible

para hacer el estudio, entre otros. Tan importante como éstos es la etapa del ciclo

de vida en que se encuentre el producto cuyo comport amiento se desea pronosticar.

Obviamente, en una situación estable la importancia de los pronósticos es

menor. Pero a medida que ella crece en dinamismo y complejidad, más necesaria

se torna la proyección de las variables del mercado.

La dificultad mayor de pronosticar comportamientos radica en la posibilidad

de eventos que no hayan ocurrido anteriormente, como el desarrollo de nuevas

tecnologías, la incorporación de competidores con sistemas comerciales no tradi

cionales, variaciones en las políticas económicas gubernamentales, etcétera. Los

antecedentes históricos serán, por lo tanto, variables referenciales para el analista

dol proyecto, que debería usar los métodos de proyección como técnicas comple-

mentarias antes que como alternativas estimativas certeras.

El capítulo que aquí se inicia se concentra en la presentación y análisis de

las técnicas más importantes para la proyección del mercado, así como en sus

alcances y aplicabilidad.

Suscribirse a:

Entradas (Atom)